Nossa Investimento na SBET: Um Novo Capítulo na Convergência CeDeFi

Estamos felizes em anunciar nossa participação no investimento privado em capital público de $425 milhões da SharpLink Gaming, Inc. (NASDAQ: SBET). Esta transação representa uma exposição diferenciada às estratégias de tesouraria corporativa nativas de ETH, com uma estrutura que oferece tanto opções quanto valorização de capital a longo prazo. Este investimento reflete nossa forte convicção no papel do Ethereum dentro dos mercados de capitais dos EUA e apoia nossa tese mais ampla sobre a institucionalização de ativos cripto em todo o sistema financeiro.

Por que investimos

ETH vs. BTC: Divergência no Valor Produtivo

ETH se destaca como um ativo produtivo com capacidades intrínsecas de geração de rendimento, em um forte contraste com o BTC, que não possui rendimento nativo. Estratégias baseadas em BTC, como a da MicroStrategy, funcionam principalmente como veículos de captação de capital sem rendimento sobre o ativo subjacente, resultando em um maior risco de alavancagem. Em contraste, o SBET poderia aproveitar o staking de ETH e o ecossistema DeFi para compor valor diretamente na cadeia, o que poderia ser benéfico para os stakeholders.

Até hoje, nenhum ETF de staking de ETH foi aprovado sob as estruturas regulatórias atuais, os mercados públicos carecem de exposição ao potencial econômico da camada de rendimento do Ethereum. Acreditamos que o SBET oferece um caminho diferenciado. Sob a liderança da Consensys, a empresa tem o potencial de operacionalizar estratégias nativas de protocolo que podem gerar retornos substanciais na cadeia, modelados para superar as projeções para futuros ETFs de staking de ETH.

Enquanto isso, a maior volatilidade implícita do ETH (69 contra 43 do BTC) introduz uma opcionalidade de alta assimétrica para estruturas vinculadas a ações. Isso aumenta o apelo para investidores que utilizam arbitragem conversível e sobreposições de derivativos estruturados, particularmente em cenários onde a volatilidade se torna um ativo monetizável em vez de um fator de risco.

Envolvimento estratégico pela Consensys

Estamos orgulhosos de fazer parceria com a Consensys, o investidor líder neste PIPE de $425 milhões. Como o executor mais eficaz da comercialização do Ethereum, a Consensys traz uma combinação única de autoridade técnica, profundidade do ecossistema de produtos e escala operacional, tornando-se o investidor ideal para ajudar a moldar a evolução da SBET como um veículo corporativo nativo do Ethereum.

Fundada em 2014 pelo co-fundador do Ethereum, Joe Lubin, a Consensys tem sido fundamental na tradução das fundações de código aberto do Ethereum em aplicações escaláveis e do mundo real: do EVM e zkEVM (Linea) ao MetaMask, que trouxe dezenas de milhões para o Web3. Com mais de $700 milhões levantados de investidores de destaque como ParaFi e Pantera, e um forte histórico de aquisições estratégicas, a Consensys é a operadora comercial mais profundamente integrada no ecossistema Ethereum.

A nomeação de Joe Lubin como Presidente traz mais do que um alinhamento simbólico. Como alguém que ajudou a arquitetar o design central do Ethereum e agora lidera uma das suas empresas de infraestrutura mais importantes, Joe tem uma visão abrangente e única do roadmap de produtos do Ethereum e da dinâmica dos ativos. Sua experiência anterior em Wall Street também o capacita com a fluência nos mercados de capitais necessária para guiar a integração do SBET em estruturas financeiras institucionais.

No SBET, vemos um ativo único emparelhado com o investidor mais capaz. Essa sinergia cria um potente flywheel: estratégias de tesouraria nativas do protocolo apoiadas por uma liderança nativa do protocolo. Com a Consensys no comando, acreditamos que o SBET está posicionado para se tornar um exemplo de destaque de como o capital produtivo do Ethereum pode ser institucionalizado e escalado dentro dos mercados de capitais tradicionais.

Contexto de Avaliação de Mercado

Para contextualizar a oportunidade do SBET, tentamos analisar a dinâmica de avaliação de diferentes estratégias de tesouraria cripto.

MicroStrategy: O Pioneiro em Estratégias de Tesouraria Cripto

A MicroStrategy estabeleceu o padrão para estratégias de tesouraria em cripto, acumulando 580.250 BTC avaliados em $63,7 bilhões em maio de 2025. A abordagem da MSTR — levantar dívida e capital de baixo custo para adquirir BTC — inspirou uma onda de adotantes corporativos, demonstrando a viabilidade do cripto como um ativo de reserva.

Em maio de 2025, a MSTR possui 580.250 BTC (~$63,7 bilhões) e é negociada a 1,78x mNAV, destacando a demanda dos investidores por exposição regulamentada e alavancada a ativos cripto por meio de ações públicas. Este prêmio reflete a confluência de três fatores: alta induzida por alavancagem, elegibilidade para índice e facilidade de acesso em relação à exposição direta a criptomoedas.

Historicamente, o mNAV da MSTR variou de 1x a 4,5x entre agosto de 2022 e agosto de 2025, ilustrando como o sentimento do mercado drive as avaliações. Os picos de 4,5x coincidem com corridas de alta do BTC e compras significativas de MSTR, sinalizando forte entusiasmo dos investidores, enquanto as quedas para 1x refletem períodos de consolidação do mercado, oferecendo uma visão da natureza cíclica da confiança dos investidores.

Análise Comparativa de Pares

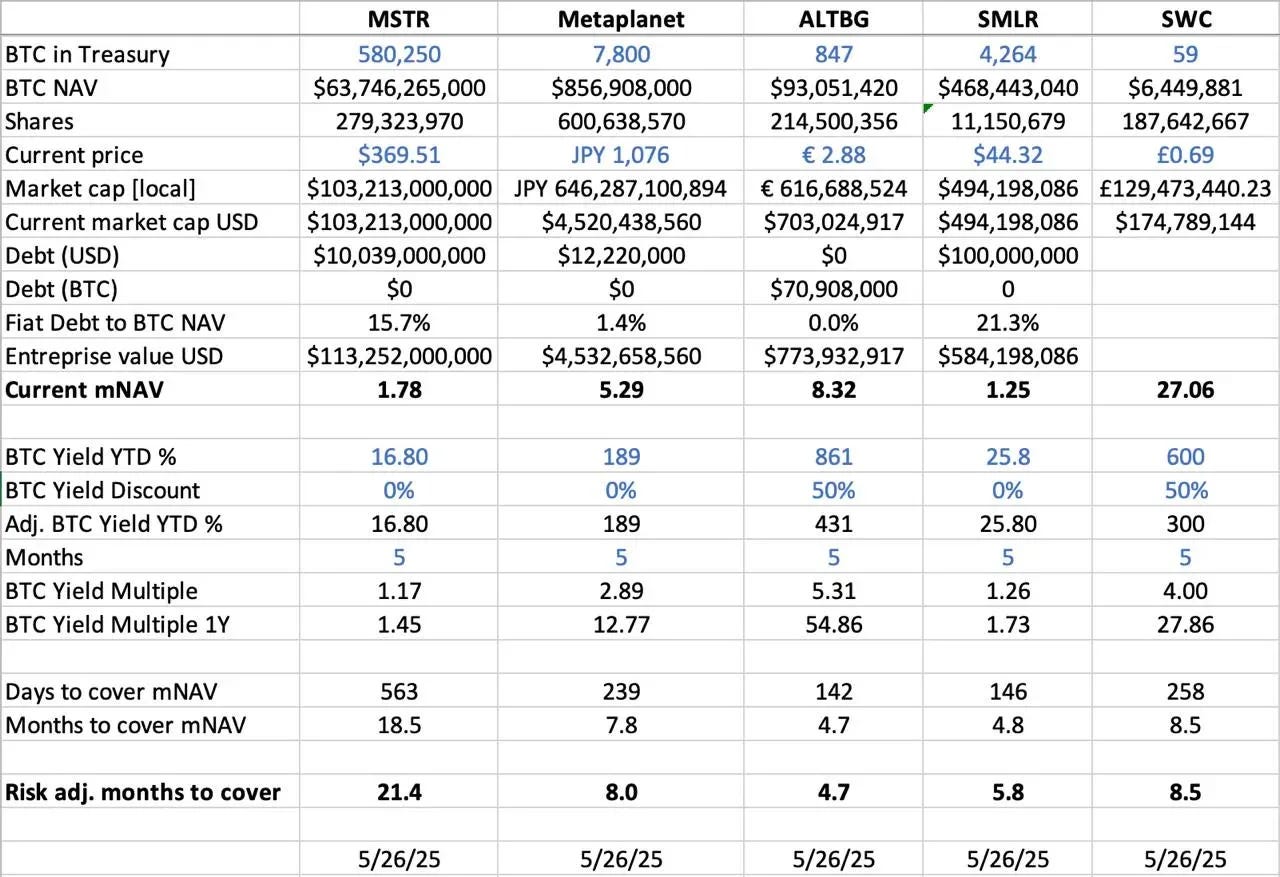

Realizamos uma análise transversal de empresas públicas chave com estratégias de tesouraria em criptomoedas:

- BTC NAV(Valor Líquido dos Ativos): O valor total das holdings de BTC em USD. A MSTR lidera com $63,7 bilhões (580.250 BTC), seguida pela Metaplanet ($856,9 milhões, 7.800 BTC), SMLR ($468,4 milhões, 4.264 BTC), ALTBG ($93 milhões, 847 BTC) e SWC ($6,4 milhões, 59 BTC).

- mNAV (Múltiplo do Valor Líquido dos Ativos): A relação entre a capitalização de mercado e o NAV do BTC, indicando o prêmio pelo qual a ação é negociada. A SWC apresenta o maior prêmio a 27,06x, impulsionada por sua pequena base de BTC e pelo entusiasmo do mercado. A ALTBG (8,32x) e a Metaplanet (5,29x) também são negociadas a múltiplos elevados, enquanto a MSTR (1,78x) e a SMLR (1,25x) refletem prêmios mais moderados devido à sua escala e níveis de dívida.

- BTC Yield YTD % (Ano até a data): O aumento percentual em BTC por ação, ajustado para diluição. Nomes de menor capitalização apresentam maior rendimento de BTC por ação devido à acumulação ativa (ALTBG: 431%, SWC: 300%). Esses perfis de rendimento informam a percepção dos investidores sobre a eficiência do capital e a capacidade de composição.

- Dias/Meses para Cobrir mNAV: O tempo necessário para acumular BTC suficiente para igualar o prêmio mNAV atual. Com base na taxa de rendimento de BTC, ALTBG e SMLR poderiam teoricamente fechar a diferença de mNAV em menos de 5 meses. Isso informa o potencial alfa em operações de compressão de NAV e precificações relativas.

- Considerações sobre Risco: MSTR e SMLR apresentam maior risco com índices de dívida sobre o NAV de 15,7% e 21,3%, respectivamente, tornando-os vulneráveis a quedas no preço do BTC, ao contrário de pares sem dívida como ALTBG e SWC.

Metaplanet no Japão: Um Estudo de Caso do Macro Mercado

As lacunas de avaliação muitas vezes decorrem de diferenças no tamanho das reservas de ativos e nas estruturas de alocação de capital. No entanto, as dinâmicas do mercado de capitais regional são igualmente críticas para entender essas divergências. Um exemplo convincente é a Metaplanet, frequentemente chamada de "MicroStrategy japonesa."

Seu prêmio de avaliação reflete não apenas suas participações em Bitcoin, mas também vantagens estruturais distintas ligadas ao mercado interno do Japão:

- Vantagem do Esquema NISA: Investidores de varejo japoneses estão alocando agressivamente em Metaplanet através do NISA (Conta de Poupança Individual do Japão), que permite ganhos de capital isentos de impostos de até ~$25,000, muito mais atraente do que pagar até 55% em impostos sobre a posse direta de BTC. De acordo com a SBI Securities, Metaplanet foi classificada como a ação mais comprada em todas as contas NISA durante a semana que antecedeu 26 de maio de 2025, alimentando uma alta de 224% no último mês.

- Deslocamento do Mercado de Títulos do Japão: Com uma impressionante relação dívida/PIB de 235% e os rendimentos dos JGB de 30 anos subindo para 3,20%, o mercado de títulos japonês está mostrando sinais de estresse estrutural. Os investidores estão cada vez mais vendo a reserva de 7.800 BTC da Metaplanet como uma proteção macro, protegendo contra a depreciação do iene e a inflação interna.

SBET: Posicionando-se para a Dominância Intermercados

Ao operar em mercados públicos, os fluxos de capital regionais, regimes fiscais, psicologia do investidor e condições macroeconômicas são tão importantes quanto o próprio ativo. Compreender essas nuances jurisdicionais é fundamental para descobrir oportunidades assimétricas em operações de equity público em cripto.

SBET, como o primeiro veículo público centrado no capital ETH, está igualmente posicionado para se beneficiar de arbitragem jurisdicional estratégica. Vemos uma oportunidade de solidificar essa liderança por meio de listagens duplas na Ásia, como HKEX ou Nikkei, para desbloquear a liquidez regional e defender contra a diluição da narrativa. Essa estratégia de mercado cruzado posicionaria a SBET como o ativo público nativo de ETH definitivo, reconhecido globalmente e relevante institucionalmente.

A Institucionalização das Estruturas de Capital Cripto

A convergência entre CeFi e DeFi marca uma mudança crucial na evolução dos mercados de criptomoedas, sinalizando sua maturação e integração em ecossistemas financeiros mais amplos. Por um lado, protocolos como Ethena e Bouncebit exemplificam essa tendência ao misturar componentes centralizados com mecânicas on-chain, ampliando a utilidade e acessibilidade dos ativos criptográficos.

Por outro lado, a fusão do cripto com os mercados de capitais tradicionais reflete uma transformação macro-financeira mais profunda: o surgimento do cripto como uma classe de ativos legítima e de grau institucional. Essa evolução ocorreu em três fases principais, cada uma representando um salto significativo em sofisticação:

- GBTC: Como um dos primeiros portais institucionais para BTC, o GBTC proporcionou exposição a um mercado regulamentado, mas carecia de um mecanismo de resgate, levando a deslocalizações persistentes de preço em relação ao NAV. Embora fundamental, destacou as limitações estruturais dos wrappers legados.

- ETFs de Spot BTC: Aprovados pela SEC em janeiro de 2024, esses veículos introduziram mecanismos diários de criação/redeemprego que acompanham de perto o NAV, desbloqueando maior liquidez e acesso institucional. No entanto, sua natureza passiva significa que eles não capturam staking, rendimento ou criação de valor ativa, componentes-chave do potencial nativo do cripto.

- Estratégias de Tesouraria Corporativa: Empresas como MicroStrategy, Metaplanet e agora SharpLink avançaram o manual ao integrar cripto em suas operações de tesouraria. Esta fase vai além da manutenção passiva, mas aproveita estratégias como a composição de rendimento, finanças tokenizadas e geração de fluxo de caixa em cadeia para melhorar a eficiência de capital e impulsionar os retornos dos acionistas.

Da estrutura rígida do GBTC à quebra do ETF e agora à ascensão dos modelos de tesouraria otimizados para rendimento, essa trajetória ilustra como o crypto está sendo absorvido na arquitetura dos modernos mercados de capitais, oferecendo maior liquidez, sofisticação e oportunidades de criação de valor.

Nossa Posição Conservadora

Embora estejamos profundamente otimistas sobre as perspectivas da SBET, permanecemos vigilantes em relação a possíveis desafios:

- Risco de Compressão Premium: Se o SBET negociar persistentemente abaixo do NAV, o mecanismo de emissão de ações pode se tornar dilutivo. Este foi notavelmente o caso do período prolongado de desconto do GBTC antes da conversão do ETF.

- Risco de Canibalização de ETF: Se os ETFs de ETH obtiverem aprovação para staking e aumentarem seu AUM, podem oferecer uma alternativa mais simples e regulamentada, potencialmente desviando capital, apesar de seus rendimentos mais baixos, já que os investidores costumam priorizar a familiaridade e a facilidade de acesso.

No entanto, acreditamos firmemente que a estratégia da SBET, enraizada nas capacidades nativas de rendimento do ETH, a posiciona para superar os ETFs de ETH, oferecendo uma combinação atraente de potencial de crescimento e rendimento a longo prazo.

No total, nosso investimento na PIPE de $425 milhões da SharpLink Gaming reflete nossa forte convicção no papel transformador do Ethereum nas estratégias de tesouraria corporativa. Apoiado pela expertise da Consensys e pela liderança visionária de Joe Lubin, o SBET está preparado para liderar a próxima onda de criação de valor impulsionada por cripto. À medida que a convergência de CeFi e DeFi redefine os mercados globais, temos orgulho de apoiar o SBET em sua missão de oferecer retornos excepcionais, reforçando nosso compromisso em identificar oportunidades de alto potencial neste cenário em evolução.

Isenção de responsabilidade:

- Este artigo é reproduzido de [Médio]. Todos os direitos autorais pertencem ao autor original [YettaS]. Se houver objeções a esta reimpressão, entre em contato com o Gate Learn equipe, e eles lidarão com isso prontamente.

- Isenção de Responsabilidade: As opiniões e pontos de vista expressos neste artigo são exclusivamente do autor e não constituem qualquer aconselhamento de investimento.

- As traduções do artigo para outras línguas são feitas pela equipe do Gate Learn. A menos que mencionado, copiar, distribuir ou plagiar os artigos traduzidos é proibido.